Høyere renter kan være det førstegangskjøpere trenger

Den nære historien tyder på at høy boligprisvekst er spesielt uheldig for nye boligkjøpere.

Boligmarkedet har utviklet seg sterkt i urbane deler av Norge, i likhet med de fleste rike land i nyere tid. For unge kan høyere vekst i boligprisene enn i inntektene øke barrierene for å kunne kjøpe seg bolig, men det er spesielt nivået på renta som spiller inn.

Renta bestemmer prisen vi betaler for å låne penger. Et eksempel på at renta påvirker direkte er kravet bankene stiller om at en boligkjøper må tåle en renteøkning på fem prosentpoeng ved tidspunktet lånet tas opp. Jo høyere rente, jo lavere lån får dermed førstegangskjøperen.

Mens det var mange boliger innen rekkevidde for førstegangskjøpere før, er det knapt noen boliger innen rekkevidde i senere tid.

Hvordan er utviklingen i unge personers muligheter i boligmarkedet når både renter, inntekt og andre viktige faktorer regnes inn? I det følgende skal jeg ta for meg dette. Jeg har også skrevet mer utførlig om dette i denne artikkelen: Boligkjøpekraften til en representativ lokal førstegangskjøper.

Førstegangskjøperes kjøpekraft for bolig over tid

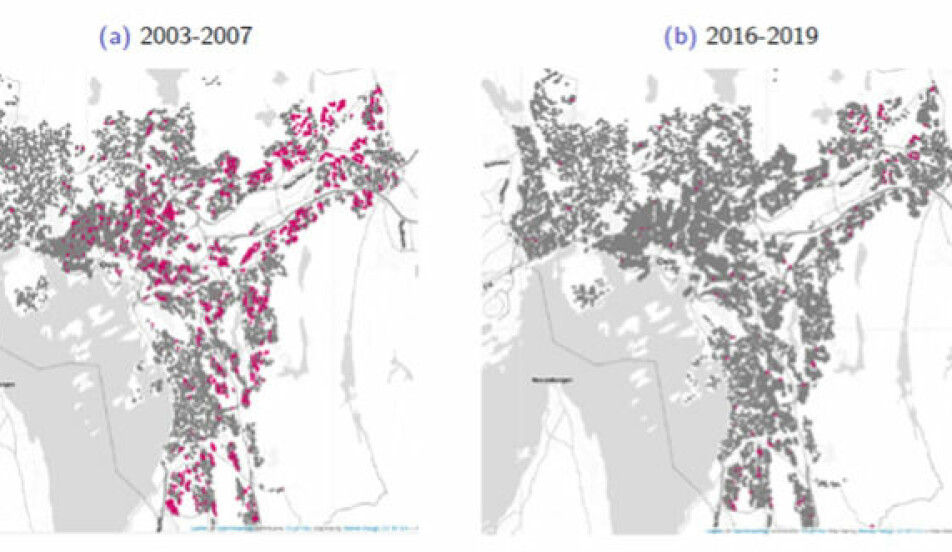

Figuren under viser hvordan kjøpekraften for bolig har endret seg for en typisk førstegangskjøper i Oslo mellom perioden før finanskrisen (2003-2007) og lavrente-tiden som fulgte oljekrakket (2016-2019).

Resultatene tyder på at antallet boliger som unge har råd til basert på egen inntekt i Oslo er betydelig lavere i senere år.

Mens det var mange boliger innen rekkevidde for førstegangskjøpere før, er det knapt noen boliger innen rekkevidde i senere tid. Det betyr at vanlige førstegangskjøpere som ikke får foreldrehjelp vil klare seg dårlig i det frie markedet.

Hvorfor bolig blir spesielt dyrt i byene

Årsaken til høy boligprisvekst i byene er sammensatt. Mange forskere peker på at byene blir dyre å kjøpe eller leie bolig i fordi verdien av kort reisevei mellom hjem og arbeidssted er høy og jobbene er i flertall i byen.

I samme banehalvdel ligger forklaringer som legger vekt på gevinster ved å samle mennesker og næringsliv i byer. Det er bred enighet om at verdens storbyer produserer mye mer av verdens brutto nasjonalprodukt (BNP) enn deres størrelse tilsier. Her hjemme er eksempelvis Oslo sin verdiskaping per sysselsatt høyest i landet med god margin.

Den høye verdiskapingen tiltrekker seg rikdom som også fases inn i boligmarkedet. Det er også godt grunnlag for å tro at mangelfull boligbygging i forhold til antallet som ønsker å bo i byen, presser opp prisene.

En viktig forklaring på boligprisveksten med god støtte i forskning er allikevel nettopp fallende renter relativt til prisen på andre varer og tjenester, som utgifter til mat og barnehage. Beregninger viser at boligprisene vil stige over ti prosent på lang sikt dersom renta senkes med bare 1 punkt, for eksempel fra 3 til 2.

Samtidig gir lavere altså renter en rentegevinst i form av økt boliglån hos bankene. Vi kan derfor spørre oss om renta eller boligprisveksten er viktigst for førstegangskjøperne?

Perioder med renteendringer og bevegelser i boligprisene

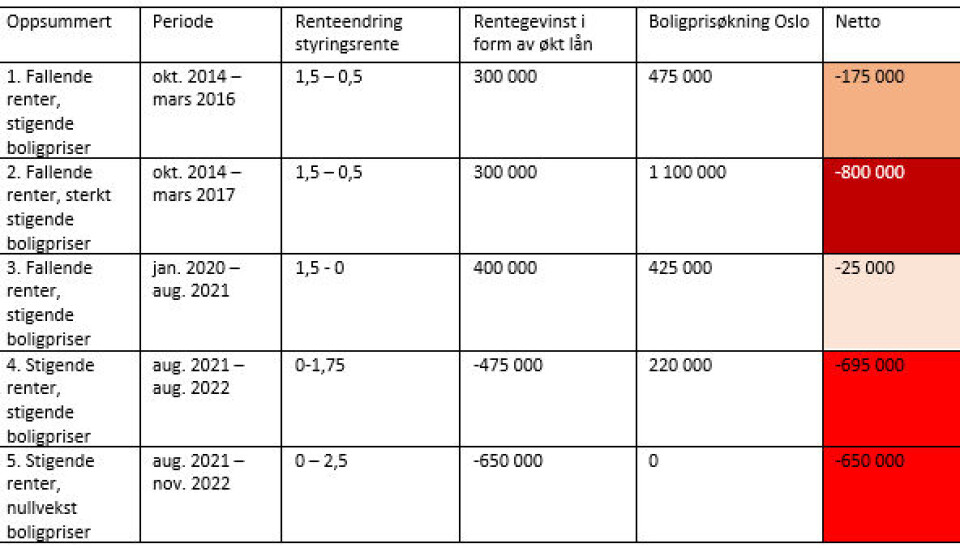

La meg illustrere forholdet mellom rentegevinsten og boligprisveksten med en eksempel-kjøper under ulike perioder i nyere tid.

Førstegangskjøper Kari er i boligmarkedet i Oslo mot slutten av 2014 og ser på boliger i prisklassen rundt 2,5 millioner kroner. Hun har noe over gjennomsnittlig inntekt. Mens Kari er i markedet mellom 2014 og 2016, blir renta satt ned og hun får en rentegevinst. Det vil si at hun kan få et økt lån på rundt 300.000 kroner fordi renta har blitt lavere. Men samtidig steg prisen på boligen med 475.000 kroner, slik at hele rentegevinsten ble utradert og vel så det.

Og ikke nok med det, i månedene som fulgte var det ingen ytterligere rentegevinst mens boligprisene fortsatte ferden oppover. Per mars 2017 kostet den samme boligen 3,6 millioner kroner, en prisstigning på hele 1,1 millioner. Førstegangskjøperen går nå i dundrende minus i boligmarkedet. Tallene er oppsummert i tabellen under.

Går vi tilbake til pandemien finner vi en mer fordelaktig utvikling for førstegangskjøperen. Mellom januar og mai 2020 ble renta også satt ned til null, hvor den ble liggende til august året etter. Samtidig steg igjen boligprisene og per august var hele rentegevinsten spist opp, men til forskjell fra tidligere var ikke balansen særlig negativ utover dette.

En uheldig balanse mellom boligprisøkning og rentegevinst er fulgt av få førstegangskjøp

Dersom vi ser på hvordan førstegangskjøperne klarte seg i boligmarkedet blir vi kanskje litt klokere. For periodene med spesielt dårlig balanse mellom boligprisveksten og rentegevinsten i 2016 og nå i 2022 skjer samtidig med et betydelig fall i førstegangskjøp, basert på tallene i Norges Eiendomsmeglerforbund (NEF) sin siste rapport. I motsatt fall holdt førstegangskjøpene seg oppe under pandemien, tiden da denne balansen var mer fordelaktig.

Den nære historien tyder dermed på at høy boligprisvekst, uavhengig av årsaken til prisveksten, er spesielt uheldig for nye boligkjøpere. Selv om det fulle bildet er mer sammensatt gir dette grunnlag for optimisme for førstegangskjøperne selv om rentene skulle holde seg høye en stund til, så lenge boligprisene faller videre. Kanskje vil det vise seg at høyere renter er nettopp det unge boligkjøpere trenger.

LES OGSÅ: